Ông Nguyễn Anh Khoa nghiêng về khả năng tăng điểm của VN-Index, do các sự kiện này chưa ảnh hưởng quá nhiều tới thị trường trong ngắn hạn và các chính sách nới lỏng lãi suất được kỳ vọng sẽ hỗ trợ phần nào khó khăn về thanh khoản hiện tại của các doanh nghiệp.

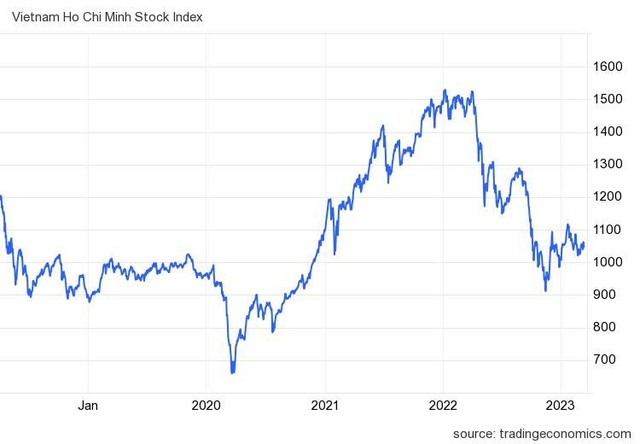

Thị trường chứng khoán trong nước vừa trải qua một tuần giao dịch biến động sau khi nhiều thông tin quan trọng trái chiều được công bố. Kết thúc tuần giao dịch 13-17/3, VN-Index giảm 7 điểm xuống 1.045 điểm. Thanh khoản cũng cải thiện so với tuần giao dịch trước khi giá trị giao dịch trung bình trên HOSE đạt trên 10.400 tỷ đồng/phiên.

Vậy diễn biến thị trường tuần tới sẽ thế nào? Chúng tôi đã trao đổi với một số chuyên gia tài chính về góc nhìn trong tuần giao dịch tới.

Sự kiện SVB, Credit Suisse không ảnh hưởng nhiều đến Việt Nam

(Ông Nguyễn Thế Minh – Giám đốc Công ty Chứng khoán Yuanta Việt Nam)

Trái ngược với tín hiệu tích cực trong nước, áp lực tâm lý trên thị trường vẫn khá lớn khi liên tục đón nhận những tin kém tích cực từ một số nhà băng trên thế giới. Tâm lý thị trường thận trọng do nhiều người lo ngại bức tranh khủng hoảng như Lehman Brothers năm 2008 sẽ quay trở lại. Tuy nhiên, điều này rất khó xảy ra vì hệ thống ngân hàng đã được bổ sung bộ đệm vốn ổn hơn trước rất nhiều.

Do đó, sự kiện của các ngân hàng trên thế giới tác động không quá mạnh mẽ đến Việt Nam và tâm lý thị trường sẽ sớm ổn định trở lại. Tuy mức độ ảnh hưởng của những sự kiện trên không quá lớn, song tôi vẫn cho rằng nhà đầu tư vẫn nên thận trọng, ưu tiên chiến lược phòng thủ.

Bởi lãi suất huy động trong nước đã hạ nhiệt, song xu hướng tăng lãi suất của Fed vẫn chưa thể kết thúc trong một sớm một chiều. Dù vậy, với những cú sụp đổ của các ngân hàng trên thế giới, Fed sẽ thận trọng hơn trong việc tăng lãi suất thời gian tới.

Đặc biệt, vấn đề đáo hạn trái phiếu doanh nghiệp vẫn có thể gây áp lực lớn cho các doanh nghiệp dù đã có khá nhiều giải pháp để tháo gỡ. Tuy nhiên, chúng ta vẫn cần chờ hết quý 2 để xem với những giải pháp đó doanh nghiệp sẽ xử lý các khoản nợ trái phiếu như thế nào.

Vì vậy, động thái của Fed sẽ là “kim chỉ nam” cho mọi quan điểm. Nếu không có sự kiện biến động mạnh, tôi dự báo Fed sẽ dừng tăng lãi suất khoảng tháng 6 năm nay, từ đó NHNN sẽ có dư địa để nới lỏng tiền tệ. Khi giải quyết được vấn đề lãi suất, rủi ro bên ngoài và bên trong mới giảm dần.

Tuy nhiên, nhà đầu tư vẫn cần đề phòng trường hợp Fed vẫn quyết liệt trong việc tăng lãi suất để ghìm chặt lạm phát. Khi đó, thị trường sẽ tiếp tục giảm sâu hơn để phản ánh những rủi ro.

Về thị trường tuần tới khả năng sẽ diễn biến theo động thái của Fed. Nhà đầu tư nên duy trì tỷ trọng cổ phiếu thấp, “trú ẩn” vào những ngành cổ phiếu phòng thủ.

Thị trường chờ đợi tín hiệu từ cuộc họp của FED

(Ông Đinh Quang Hinh - Trưởng Bộ phận vĩ mô và Chiến lược thị trường Chứng khoán VNDirect)

Cuộc họp của FED diễn ra trong 2 ngày 20 - 21/03/2023 sẽ là tâm điểm của thị trường tài chính toàn cầu trong tuần giao dịch tới. Thị trường đang nghiêng về kịch bản FED tăng 25 điểm cơ bản lãi suất điều hành trong cuộc họp sắp tới. Thậm chí, có một số tổ chức dự báo FED có thể tạm ngừng nâng lãi suất điều hành trong cuộc họp tháng 3 (tuy nhiên xác suất này thấp hơn).

Trong kịch bản cơ sở, FED tiếp tục tăng lãi suất điều hành, tâm lý của thị trường tài chính toàn cầu có thể vẫn sẽ thận trọng, chưa cải có sự cải thiện rõ nét. Mặt bằng lãi suất cao vẫn sẽ đặt ra thách thức đối với sức khỏe của một số tổ chức tài chính.

Trong nước, động thái hạ lãi suất điều hành của NHNN được đánh giá là tích cực đối với thị trường chứng khoán. Tuy vậy, tác động trong ngắn hạn sẽ chưa lớn và cần có thời gian để hiệu ứng tích cực lan tỏa tới các ngành, nghề và hoạt động sản xuất - kinh doanh của doanh nghiệp.

Trong ngắn hạn, dòng tiền nội vẫn tương đối yếu do mặt bằng lãi suất trên thị trường vẫn còn cao hơn thời điểm trước COVID-19, cũng như những điểm nghẽn về trái phiếu doanh nghiệp và bất động 3 sản chưa được giải quyết triệt để. Bên cạnh đó, việc quỹ Fubon ETF chia nhỏ lượng giải ngân vào thị trường cũng khiến cho tác động tích cực của dòng tiền ngoại là không lớn.

Do vậy, thị trường trong nước sẽ khó bứt phá trong ngắn hạn và chỉ số VN-Index nhiều khả năng vẫn giao dịch trong biên độ hẹp từ mức 1.030-1.070 điểm trong tuần tới.

Trong bối cảnh thị trường chưa hình thành xu hướng tăng rõ nét, việc mua vào và nắm giữ cổ phiếu chỉ nên thực hiện với tầm nhìn dài hạn (6 tháng - 1 năm). Trong khi đó, việc trading ngắn hạn tiềm ẩn rủi ro cao và chỉ phù hợp với những nhà đầu tư chuyên nghiệp.

Đồng thời, việc quản trị danh mục đầu tư vẫn nên được ưu tiên hàng đầu, duy trì tỷ trọng cổ phiếu ở mức vừa phải và hạn chế sử dụng đòn bẩy (margin) ở giai đoạn hiện nay để kiểm soát rủi ro.

VN-Index vẫn có khả năng tăng điểm

(Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích và Tư vấn đầu tư Chứng khoán Agriseco)

Về sự kiện của ngân hàng Signature Bank, tôi cho rằng tác động tới Việt Nam sẽ không quá lớn do (1) Quy mô tài sản và nợ của ngân hàng này tương đối nhỏ so với hệ thống ngân hàng Mỹ (chưa tới 1% toàn hệ thống), (2) Signature Bank không có hoạt động kinh doanh trực tiếp tại Việt Nam, (3) Các cơ quan quản lý đã thực hiện biện pháp bảo vệ người gửi tiền tại ngân hàng này.

Đối với sự kiện ngân hàng Credit Suisse, về ngắn hạn tác động tới thị trường Việt Nam trước mắt sẽ chưa quá lớn, do ngân hàng này mới đây đã được hỗ trợ về thanh khoản, đồng thời chất lượng tài sản của Credit Suisse đã có sự cải thiện khi số dư trái phiếu giảm từ 111 tỷ Franc xuống 65 tỷ Franc.

Tuy nhiên, rủi ro vẫn có thể xảy ra trong trung – dài hạn do quy mô ngân hàng này tương đối lớn và một số doanh nghiệp tại Việt Nam gần đây có huy động vốn thông qua Credit Suisse, do đó, khi Credit Suisse gặp vấn đề, khả năng huy động vốn của các doanh nghiệp Việt Nam có khả năng khó huy động vốn hơn trong tương lai. Mặc dù vậy, hiện tại vẫn còn quá sớm để có thể kết luận, do đó, nhà đầu tư vẫn nên tiếp tục theo dõi diễn biến của các sự kiện này trong tương lai để có cái nhìn rõ ràng hơn.

Trước các diễn biến tuần qua, tôi nhận thấy các cơ quan quản lý đã tiến hành các biện pháp kịp thời để ngăn chặn cuộc đổ vỡ quy mô lớn trong ngành ngân hàng, nổi bật là (1) cùng các ngân hàng lớn (Big 4) hỗ trợ thanh khoản cho các ngân hàng nhỏ, (2) FED thực hiện bơm 300 tỷ USD ra thị trường nhằm hỗ trợ nền kinh tế và (3) Các ngân hàng được tiếp cận gói 25 tỷ USD để hỗ trợ người gửi tiền, giải quyết vấn đề thanh khoản ngắn hạn.

Mặc dù vậy, các sự kiện vừa qua cho thấy những lỗ hổng còn tồn tại của ngân hàng Mỹ khi lãi suất điều hành tăng quá nhanh kể từ năm 2022 tới nay. Do đó, tôi kỳ vọng FED ít nhất sẽ tăng lãi suất chậm lại (+25 điểm cơ bản) trong kỳ họp sắp tới nhằm vừa đối phó với tình hình lạm phát, vừa giảm thiểu tác động tiêu cực tới thanh khoản các ngân hàng thương mại.

Về diễn biến thị trường tuần tới, tôi cho rằng chỉ số khả năng sẽ biến động tích luỹ trong phần lớn thời gian khi các sự kiện quốc tế vẫn còn nhiều ẩn số. Mặc dù vậy, tôi nghiêng về khả năng tăng điểm của VN-Index, do các sự kiện này chưa ảnh hưởng quá nhiều tới thị trường trong ngắn hạn và các chính sách nới lỏng lãi suất được kỳ vọng sẽ hỗ trợ phần nào khó khăn về thanh khoản hiện tại của các doanh nghiệp. Tôi dự báo VN-Index sẽ dao động trong vùng 1.035 – 1.085 điểm trong tuần tới.

Trong bối cảnh thị trường xuất hiện nhiều thông tin tốt xấu đan xen như hiện tại, nhà đầu tư nên giữ một tâm thế vững chắc, chủ động bám sát thị trường để có thể đưa ra hành động kịp thời. Tỷ trọng cổ phiếu nắm giữ phù hợp ở mức 20-30% và nên có sẵn lượng tiền mặt trong tài khoản để giải ngân khi thị trường có nhịp trở lại.

Với xu hướng đi ngang của VN-Index, dòng tiền có sự phân hóa cao do đó nhà đầu tư nên áp dụng chiến lược “đánh ngắn”, với những vị thế đã có lãi khi cổ phiếu về tài khoản, nhà đầu tư ưu tiên chốt lời để bảo toàn lợi nhuận, ngược lại với những mã thăm dò sai nên hạ tỷ trọng để hạn chế tối thiểu rủi ro trước những biến động của thị trường.

Nhịp sống thị trường