Liên hệ số di động/zalo: 0979766122 NGUYEN QUANG ANH Hỗ trợ cho tôi theo Số tài khoản: 0979766122 Vietinbank thành phố Bắc Giang

Chủ Nhật, 11 tháng 12, 2022

Ba kịch bản cho VN-Index trong tháng 12

TPS cho rằng VN-Index nhiều khả năng sẽ xuất hiện rung lắc khi tiến gần đến kháng cự mạnh tại mức 1.130 điểm.

Đà giảm từ tháng 9 tiếp tục nối dài sang tháng 11 khiến VN-Index đánh mất mốc hỗ trợ tâm lý 1.000 điểm. Với việc mức hỗ trợ quan trọng bị xuyên thủng, áp lực bán tiếp tục gia tăng khiến chỉ số chung liên tục lao dốc và đã có lúc rơi về mức thấp nhất trong năm là 873 điểm. Tuy nhiên, tình trạng chiết khấu sâu này đã kích hoạt dòng tiền bắt đáy trở lại một cách mạnh mẽ đặc biệt là dòng tiền của khối ngoại để giúp thị trường leo dốc thần tốc.

Báo cáo chiến lược mới đây của Chứng khoán TPS cho rằng, sự đảo chiều của VN-Index cuối tháng tháng 11 đã giúp TTCK Việt Nam bắt nhịp với xu hướng phục hồi của thị trường toàn cầu. Có thể thấy, việc FED truyền đi các thông tin tích cực về việc chính sách “diều hâu” sẽ bớt khốc liệt hơn sau báo cáo CPI tháng 10 và xác suất cao FED sẽ chỉ tăng thêm 50 cơ bản trong kỳ họp giữa tháng 12 sắp tới (thay vì mức đáng quan ngại là 75 điểm) đã giúp ổn định tâm lý thị trường và giúp nhà đầu tư kỳ vọng về việc tổ chức này sẽ bắt đầu cắt giảm lãi suất trong năm sau.

Bước sang tháng 12/2022, đội ngũ phân tích TPS kỳ vọng đà hồi phục này sẽ tiếp tục được duy trì sau thời gian suy giảm mạnh trước đó tương tự như giai đoạn tháng 7-8/2022 vì ở giai đoạn này, các cú shock về các mức tăng lãi suất của FED đã qua đi và thị trường đang đón nhận các thông tích cực như chính quyền Trung Quốc đã nới lỏng một số biện pháp kiểm soát dịch, thanh khoản thị trường bùng nổ, tỷ giá hạ nhiệt, Ngân hàng Nhà nước công bố nới room tín dụng thêm 1,5-2% cho toàn hệ thống cùng việc một số ngân hàng thương mại đã bắt đầu giảm lãi suất cho vay.

Tuy nhiên, rủi ro là vẫn còn khi quan ngại việc chủ tịch Powell sẽ có những động thái đi ngược với phát ngôn của mình trước đó nhằm đưa lạm phát về mức mục tiêu 2% sau khi báo cáo việc làm của Mỹ tháng 11 vẫn chưa có dấu hiệu hạ nhiệt.

Kết thúc 10 tháng đầu năm 2022, P/E trailing của VN-Index hiện ở quanh mức 11,25 lần, thấp hơn rất nhiều so với mức P/E trung bình 5 năm là 16.x. Cho cả năm 2022, nhóm phân tích đánh giá tăng trưởng EPS của toàn thị trường dự kiến trên 20% và mức P/E forward định giá hiện tại chỉ tương đương 10.x.

Bên cạnh đó, khi so với các quốc gia trong khu vực, thị trường chứng khoán Việt Nam cũng đang hết sức hấp dẫn với P/E forward 2022 ở mức gần như thấp nhất nhưng lại có mức ROE thuộc nhóm cao nhất. Chính vì vậy, TPS đánh giá đây là thời điểm hợp lý để tích lũy những cổ phiếu có nội tại tốt, kết quả kinh doanh tích cực và thanh khoản cao. Trong ngắn hạn, triển vọng thị trường đã tích cực hơn khi VN-Index hồi phục mạnh và trở lại trên mốc tâm lý 1.000 điểm và hướng gần đến kháng cự mạnh là đường SMA 100 ngày (tương đương mức 1.130 điểm).

Tại đây, có sự hiện diện của cả trendline giảm bắt đầu từ tháng 4/2022, ngưỡng Fibonacci Retracement 61,8% và kháng cự của chỉ báo Ichimoku Cloud cho thấy đây là ngưỡng cản đáng lưu ý. Vì vậy, chỉ số nhiều khả năng sẽ xuất hiện rung lắc khi tiến gần đây.

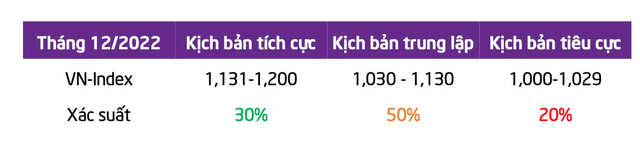

Dựa trên biến động của VN-Index tại ngưỡng cản trên, đưa ra 3 kịch bản cho thị trường trong tháng 12.

Trong kịch bản tích cực , nếu VN-Index có thể trở lại trên mức 1.130 điểm, upside của thị trường sẽ gia tăng và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng 1 . 131-1 . 200 điểm (ngưỡng Fibonacci Retracement 78,6%).

Trong kịch bản trung lập , VN-Index sẽ biến động sideway trong kênh giá 1 . 030-1 . 130 điểm với thanh khoản duy trì trên mức trung bình 20 phiên.

Ở kịch bản tiêu cực , VN-Index nhiều khả năng sẽ test lại lực mua tại mức tâm lý 1.000 điểm (tương đương vùng 1 . 000-1 . 029 điểm ).

“Ôm” một loạt cổ phiếu ngân hàng, PYN Elite Fund bất ngờ gom thêm chứng chỉ quỹ ETF mô phỏng nhóm tài chính

Top 10 khoản đầu tư lớn nhất danh mục chiến 87,3% NAV của PYN Elite trong đó có đến 5 cổ phiếu ngân hàng và cả chứng chỉ quỹ VNFinLead ETF mô phỏng nhóm tài chính.

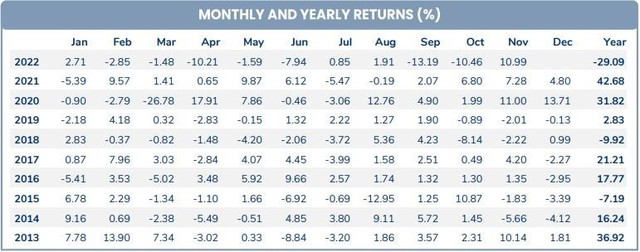

Theo báo cáo hoạt động mới công bố, PYN Elite Fund đạt hiệu suất tăng trưởng danh mục xấp xỉ 11% trong tháng 11. Như vậy, sau 2 tháng đầy giông bão với hiệu suất đều âm trên 10%, danh mục của PYN Elite đã hồi phục mạnh mẽ. Dù vậy, hiệu suất của quỹ đầu tư đến từ Phần Lan từ đầu năm vẫn âm đến hơn 29%.

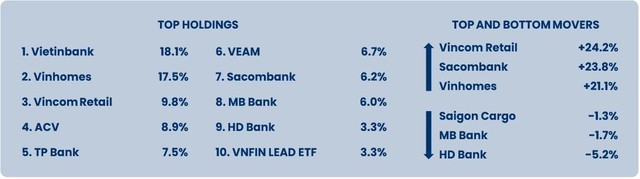

Thời điểm 30/11, giá trị tài sản ròng (NAV) của PYN Elite đạt 390,85 triệu Euro (~9.800 tỷ đồng). Top 10 khoản đầu tư lớn nhất danh mục chiến 87,3% NAV, trong đó có đến 5 cổ phiếu ngân hàng và chứng chỉ quỹ VNFinLead ETF mô phỏng nhóm tài chính (ngân hàng, chứng khoán, bảo hiểm). Đây là lần đầu tiên chứng chỉ quỹ ETF này lọt vào top 10 khoản đầu tư lớn nhất của PYN Elite.

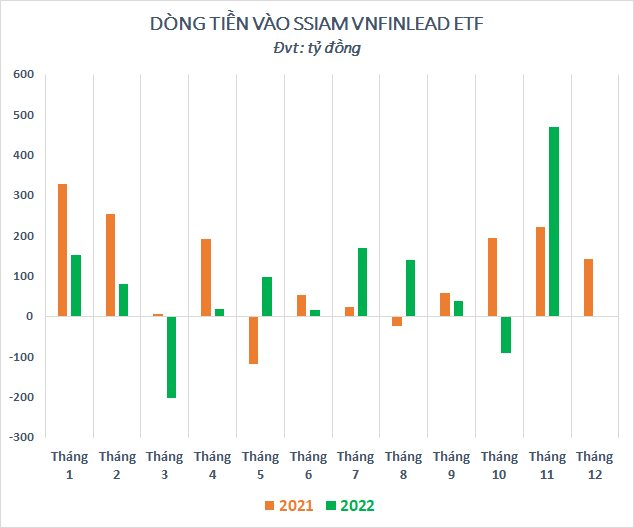

Trong tháng 11, VNFinLead ETF cũng hút tiền rất mạnh với giá trị gần 470 tỷ đồng, con số kỷ lục kể từ khi ra mắt tháng 3/2020. Lũy kế 11 tháng, dòng tiền vào ETF này đạt gần 890 tỷ đồng, nằm trong top các ETF hút vốn mạnh nhất thị trường chỉ sau 2 “thỏi nam châm” hút vốn ngoại là Diamond ETF và Fubon ETF.

Trở lại với PYN Elite, hầu hết các cổ phiếu tỷ trọng lớn trong danh mục của quỹ có hiệu suất khả quan trong đó 3 cái tên VHM, VRE và STB còn tăng trên 20%. Đáng chú ý, cổ phiếu STB của Sacombank chỉ mới lọt vào top 10 các khoản đầu tư lớn nhất trong tháng vừa qua nhưng đã đóng góp không nhỏ vào hiệu suất chung của quỹ.

Sacombank hiện là ngân hàng lớn thứ 6 về quy mô tín dụng và lớn thứ 4 về chi nhánh. Nhờ mạng lưới rộng lớn và cơ sở khách hàng dồi dào, bancassurance của nhà băng này đạt hiệu quả hoạt động đứng top 3. Mặt khác, Sacombank vẫn đang chịu gánh nặng lớn về tài sản không hoạt động (NPA) do ảnh hưởng từ cuộc khủng hoảng tài chính một thập kỷ trước. Hàng năm, ngân hàng này phải hy sinh lợi nhuận để trích lập dự phòng NPA, do đó tăng trưởng có vẻ yếu hơn so với thực tế.

Dù vậy, PYN Elite hy vọng tất cả NPA của Sacombank sẽ bị xóa trong năm 2023E. Ngoài ra, nhà băng này cũng ít liên quan đến trái phiếu doanh nghiệp cũng như các nhà phát triển bất động sản gặp khó khăn. Đây cũng là lý do chủ yếu khiến quỹ đầu tư đến từ Phần Lan gia tăng đáng kể tỷ trọng cổ phiếu của ngân hàng này trong giai đoạn thị trường sụt giảm đầu tháng 11.

Tâm lý thị trường cải thiện và khối ngoại mua ròng

Trong tháng 11, thị trường chứng khoán biến động mạnh và có thời điểm giảm 15%. 2 nhà phát triển bất động sản giảm sàn 17 phiên liên tiếp trong tình trạng gần như “tắt” thanh khoản khiến lãnh đạo và cổ đông lớn liên tục bị “call margin” và bán giải chấp do sử dụng cổ phiếu làm tài sản thế chấp cho các khoản vay. Đà bán tháo lan rộng ra gần như toàn bộ nhóm cổ phiếu bất động sản.

Tuy nhiên, tâm lý thị trường đã dần được cải thiện vào cuối tháng khi các nhà phát triển bất động sản gặp khó khăn bước đầu tìm được giải pháp huy động vốn, cơ cấu lại nợ trả nợ, hoặc khả năng có được các khoản đầu tư vốn cổ phần mới. VN-Index cũng đảo chiều hồi phục mạnh mẽ và kết tháng với mức tăng 2%.

Ngoài ra, nhà đầu tư nước ngoài mua ròng lên đến 682 triệu USD, mức cao nhất kể từ tháng 5/2018. Từ cuối tháng 11, Fubon FTSE ETF tiếp tục huy động thêm 160 triệu USD để đầu tư vào Việt Nam. Đây là một trong những yếu tố tích cực hỗ trợ cho sự hồi phục của thị trường trong nửa sau của tháng.

Về vĩ mô, nền kinh tế toàn cầu bất ổn đã ảnh hưởng đến xuất khẩu của Việt Nam. Xuất khẩu tháng 11 giảm 8,4% so với cùng kỳ chủ yếu đén từ ngành hàng máy tính và điện tử. Tuy nhiên, giá trị xuất khẩu 11 tháng vẫn tăng 13,4% so với cùng kỳ. Thặng dư thương mại tháng 11 đạt 780 triệu USD qua đó đẩy con số thặng dư lũy kế từ đầu năm lên 11 tỷ USD.

Trong tháng 11, doanh số bán lẻ tăng 17,5% so với cùng kỳ và tăng trưởng mạnh so với trước Covid, tương ứng 11% so với tháng 11/2020 và 20% so với tháng 11/2019. CPI tháng 11 tăng 4,4% so với cùng kỳ do giá nhiên liệu và chi phí thuê nhà cao hơn trong khi chỉ số PMI đạt 47,4. Giải ngân vốn FDI trong 11 tháng cũng tăng 15,1% và FDI đăng ký vào lĩnh vực sản xuất tăng 6,7% so với cùng kỳ.

3 Chiến lược đầu tư vào các quỹ hoán đổi danh mục ETF

Nếu lãi suất gửi tiết kiệm vẫn còn thấp thì quỹ ETF sẽ là một kênh đầu tư vô cùng hấp dẫn, đáng được lựa chọn. Tuy nhiên, đầu tư vào các quỹ hoán đổi danh mục ETF như thế nào? Cùng tìm hiểu ngay 3 chiến lược bạn có thể áp dụng ngay cả khi mới đầu tư qua bài viết sau đây.

Phương thức giao dịch của quỹ hoán đổi danh mục ETF

Quỹ hoán đổi danh mục ETF là quỹ đầu tư chỉ số chứng khoán, hoặc một rổ tài sản, hàng hóa. Quỹ ETF là sản phẩm lai giữa mô hình quỹ và một cổ phiếu. Vừa mang đặc điểm của quỹ, vừa giao dịch như một cổ phiếu với mức giá thay đổi mỗi ngày, khi thực hiện các giao dịch mua – bán. Các nhà đầu tư có thể mua quỹ ETF trực tiếp tại sàn giao dịch hoặc mua sơ cấp qua các nhà tạo lập.

Tại thị trường sơ cấp, quỹ ETF chỉ phát hành chứng chỉ quỹ theo lô lớn chứ không bán riêng lẻ trực tiếp. Nhà tạo lập quỹ cho phép mỗi lần giao dịch nhà đầu tư được mua tối thiểu một lô chứng chỉ quỹ.

Ở Việt Nam, một lô đơn vị quỹ ETF bao gồm tối thiểu 100.000 chứng chỉ quỹ ETF. Số lượng chứng chỉ của quỹ ETF sẽ không cố định như các quỹ đóng. Nó sẽ dao động theo lượng cung cầu và được điều chỉnh thông qua việc phát hành hay mua lại.

Nhà đầu tư lựa chọn hình thức mua trực tiếp quỹ ETF thường là các đơn vị tổ chức đầu tư hay các thành viên sáng lập quỹ. Còn tại thị trường sơ cấp, các nhà đầu tư sẽ không giao dịch bằng tiền. Thay vào đó để mua các lô đơn vị quỹ ETF nhà đầu tư sẽ mua bằng danh mục chứng khoán cơ cấu. Tức là mô phỏng nó theo danh mục của các chỉ số tham chiếu đã được đơn vị chấp thuận.

Sau khi mua các lô đơn vị quỹ ETF, nhà đầu tư được phép chia nhỏ và bán chứng chỉ trên thị trường thứ cấp. Các nhà đầu tư được phép mua các đơn vị quỹ riêng lẻ, thay vì mua những lô lớn trên thị trường sơ cấp.

Trường hợp nhà đầu tư muốn bán chứng chỉ quỹ sẽ có hai cách:

- Bán các lô đơn vị quỹ của mình ngược lại cho quỹ ETF.

- Bán chứng chỉ quỹ riêng lẻ cho những nhà đầu tư khác trên thị trường thứ cấp.

Chứng chỉ ETF được định giá như thế nào?

Nhà sáng lập quỹ ETF sẽ tính toán và công bố giá trị tài sản ròng (NAV)/ đơn vị quỹ hằng ngày và giá trị tài sản ròng quỹ ETF dựa vào giá trị thị trường của các chứng khoán cơ cấu trong danh mục, sau khi đã được trừ đi các chi phí hoạt động.

Tại các phiên giao dịch, sự dao động của giá cổ phiếu trong danh mục đầu tư thuộc quỹ ETF cùng với nhu cầu mua – bán của các nhà đầu tư làm cho cho thị giá chứng chỉ quỹ thay đổi liên tục. Cơ chế kinh doanh chênh lệch ngang giá (Arbitrage) thường giữ thị giá của chứng chỉ quỹ ETF gần với giá trị tài sản ròng/đơn vị quỹ. Cụ thể:

Nếu giá giao dịch chứng chỉ quỹ ETF cao hơn giá trị tài sản ròng/đơn vị quỹ thì các nhà đầu tư có thể mua các chứng khoán trong rổ chỉ số. Nhằm mục đích đổi lấy các đơn vị quỹ ETF và bán nó trên thị trường để kiếm lợi nhuận.

Nhà đầu tư có hai cách để bán là bán lẻ cho các nhà đầu tư khác trên thị trường thứ cấp và bán ngược lại cho quỹ ETF. Tại trường hợp này, Arbitrage diễn ra làm tăng nguồn cung, tạo áp lực giảm giá kéo thị giá chứng chỉ quỹ về gần giá trị tài sản ròng (NAV).

Ngược lại, nếu giá chứng chỉ quỹ ETF thấp hơn giá trị tài sản ròng/đơn vị quỹ thì các nhà đầu tư có thể mua các đơn vị quỹ ETF để đổi lấy chứng khoán cơ cấu. Sau đó, bán chứng khoán riêng lẻ này ra trên thị trường để kiếm lợi nhuận. Với trường hợp này, Arbitrage làm tăng lượng cầu và tạo áp lực tăng giá và kéo thị giá chứng chỉ quỹ về gần giá trị tài sản ròng.

Lợi ích đạt được khi đầu tư vào quỹ hoán đổi danh mục ETF

Quỹ ETF là một sản phẩm hấp dẫn đối với nhiều nhà đầu tư, rất phù hợp với mục tiêu phòng ngừa giảm thiểu rủi ro cũng như đa dạng hóa danh mục đầu tư. Khi đầu tư vào quỹ hoán đổi danh mục ETF, các nhà đầu tư sẽ nhận được những lợi ích sau:

Không đòi hỏi phải hiểu chuyên sâu về từng loại cổ phiếu cụ thể

Khi đầu tư vào từng loại cổ phiếu, chứng khoán riêng biệt, các nhà đầu tư cần phải có nhiều thời gian để phân tích cổ phiếu và thời điểm nên thực hiện giao dịch. Việc này sẽ càng trở nên khó khăn hơn khi số lượng cổ phiếu niêm yết ngày một nhiều, con số có thể lên đến hàng nghìn mã cổ phiếu. Trường hợp đầu tư cho quỹ ETF, nhà đầu tư sẽ không cần phải dành nhiều thời gian phân tích lựa chọn cổ phiếu.

Đa dạng hóa các danh mục đầu tư với chi phí thấp giảm rủi ro

Do quỹ ETF được hình thành từ danh mục cổ phiếu mô phỏng danh mục cổ phiếu của chỉ số tham chiếu. Khi nhà đầu tư nắm giữ chứng chỉ quỹ ETF đồng nghĩa với việc họ đang nắm giữ một danh mục có tỷ trọng tương tự như chỉ số mà ETF đang mô phỏng.

Với quỹ ETF, các nhà đầu tư có thể tiếp cận đến bộ chỉ số mà không cần đầu tư mua toàn bộ các cổ phiếu thành phần có trong bộ chỉ số. Một quỹ ETF thường được đầu tư vào nhiều tài sản hoặc các công ty có ngành nghề khác nhau. Điều này giúp cho các nhà đầu tư giảm được những rủi ro so với việc đầu tư vào những tài sản cố định nào khác.

Đầu tư vào thị trường chứng khoán dễ sàng

Từ các sản phẩm của quỹ ETF, nhà đầu tư sẽ được phép đầu tư vào một rổ chỉ số. Rổ chỉ số này sẽ giúp các nhà đầu tư nhỏ lẻ, không chuyên nghiệp hoặc các nhà đầu tư tại nước ngoài theo dõi một cách dễ dàng. Bên cạnh đó, việc đầu tư vào một rổ chứng khoán như thế này sẽ giúp hạn chế hiện tượng thị trường bị lạm dụng và thao túng.

Bùng nổ vốn đầu tư gián tiếp từ nước ngoài

Thông qua ETF các nhà đầu tư nước ngoài sẽ dễ tiếp cận đến thị trường chứng khoán của Việt Nam. Thực hiện cơ chế quỹ mở, các nhà đầu tư nước ngoài sẽ không bị hạn chế sở hữu số lượng chứng chỉ quỹ. Ngoài ra, thông qua ETF nhà đầu tư nước ngoài cũng sẽ gián tiếp sở hữu các loại cổ phiếu đã đạt tỷ lệ sở hữu nước ngoài tối đa mà họ không thể mua trực tiếp. Với những cổ phiếu đã đạt tỷ lệ sở hữu nước ngoài tối đa khi đã thực hiện lệnh hoán đổi, các nhà đầu tư nước ngoài sẽ không được phép nhận lại. Nguyên nhân là do, công ty quản lý quỹ sẽ bán phần vượt tỷ lệ sở hữu nước ngoài và hoàn trả lại cho nhà đầu tư.

3 Chiến lược đầu tư vào các quỹ ETF

Để tận dụng được hết những ưu điểm mà quỹ ETF mang lại, nhà đầu tư cần có những chiến lược hiệu quả. Có thể tham khảo 3 chiến lược tối ưu sau:

Chiến lược phân bổ tài sản

Phân bổ tài sản ở đây nghĩa là phân bổ danh mục đầu tư vào nhiều loại tài sản khác nhau. Tùy theo mục tiêu, khả năng chịu được biến cố của từng cá nhân. Các nhà đầu tư có thể đầu tư vào cổ phiếu, trái phiếu, tiền tệ, hàng hóa,… Điều này nhằm mục đích giúp nhà đầu tư cân bằng rủi ro và cơ hội.

Quỹ ETF cho phép các nhà đầu tư tự xây dựng các danh mục đầu tư của mình. Do đó, họ hoàn toàn có thể sử các chiến lược phân bổ tài sản nhằm bảo vệ danh mục đầu tư trước những biến động tiêu cực.

Chiến lược đặt cược theo xu hướng mùa

Với những nhà đầu tư mới tiếp cận đến quỹ ETF, chiến lược cần làm đầu tiên là đầu tư theo xu hướng mùa. Một trong những xu hướng theo mùa nổi tiếng nhất được thể hiện qua ngạn ngữ phố Wall “Sell in May and go away”. Trong giới tài chính, đây là câu ngạn ngữ rất nổi tiếng.

Chúng ra sẽ dựa vào lịch sử hoạt động có hiệu quả kém của một số cổ phiếu trong khoảng 6 tháng. Nó được tính bắt đầu từ tháng 5 đến tháng 10, so sánh với tháng 11 đến tháng 4. Các nhà đầu tư nếu thực hiện theo chiến lược này sẽ thoái vốn vào tháng 5 và tiếp tục đầu tư lại vào tháng 11.

Ngoài ra, còn có một chiến lược theo mùa khác đó là thời điểm mùa cưới hay lễ hội. Tuy nhiên, hai thời điểm này không phải lúc nào cũng xảy ra như dự đoán, vì thế các nhà đầu tư nên hết sức cẩn trọng trong đầu tư. Hãy sử dụng tính năng “chặn lỗ” tránh những rủi ro thua lỗ lớn, nếu bạn theo chiến lược vào hai thời điểm này.

Chiến lược đầu tư theo luân chuyển khối ngành

Đầu tư theo luân chuyển khối ngành được xem là một chiến lược khác nhằm mục đích giảm rủi ro. Để những nhà đầu tư mới tiếp cận có thể thực hiện luân chuyển dễ dàng, quỹ ETF luôn hỗ trợ tại các giai đoạn khác nhau trong chu kỳ kinh tế.

Tại những thời điểm gặp khó khăn với việc một khối ngành nào đó đang trong nguy cơ đi xuống, nhà đầu tư có thể sử dụng các chứng chỉ ETF đang đầu tư để cơ cấu lại danh mục đầu tư. Có thể đầu tư vào các lĩnh vực mang tính an toàn và có tiềm năng tăng trưởng hơn. Một số lĩnh vực như: điện nước, tiêu dùng, chăm sóc sức khỏe bản thân,…

Về tổng quan, ETF là một hình thức đầu tư thụ động. Các nhà đầu tư khi mua chứng chỉ quỹ ETF sẽ đa dạng hóa được danh mục đầu tư với một chi phí khá thấp. Việc trao đổi mua – bán khớp lệnh liên tục cũng giúp cho chứng chỉ ETF trở thành kênh đầu tư tốt.

Với những lợi ích và tổng hợp các chiến lược đầu tư vào các quỹ hoán đổi danh mục ETF được trình bày ở trên, chắc chắn ETF sẽ là lựa chọn hấp dẫn đối với các nhà đầu tư. Hy vọng, những thông tin trên sẽ giúp các nhà đầu tư lựa chọn được cho mình một chiến lược an toàn và tối ưu nhất.

Công ty bất động sản vừa cho nhân viên nghỉ Tết 2 tháng là ai?