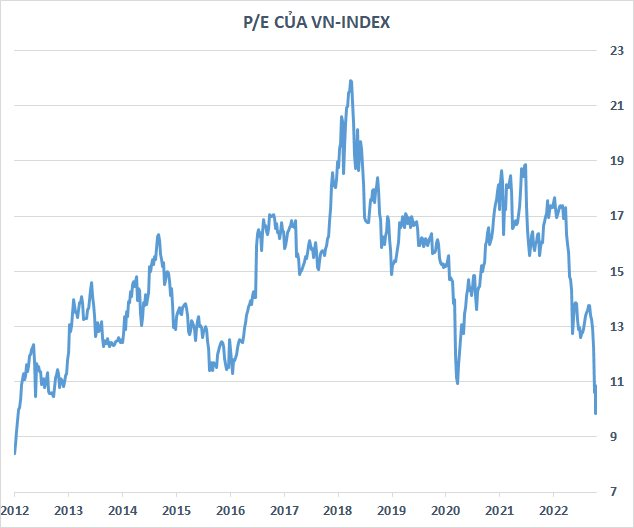

Nhịp giảm mạnh thời gian qua đã đưa định giá chứng khoán Việt Nam đã rẻ lại càng rẻ hơn. P/E trailling của VN-Index hiện đã lùi về mức 9,83 lần, tương đương với các đợt khủng hoảng trong quá khứ.

Thị trường chứng khoán vừa trải qua một phiên giao dịch đáng quên với sắc đỏ bao trùm trong toàn bộ thời gian. VN-Index thậm chí có thời điểm đã mất 50 điểm với hàng trăm cổ phiếu giảm sàn trước khi hồi nhẹ vào cuối phiên. Đóng cửa, toàn thị trường ghi nhận hơn 300 mã giảm sàn trong đó riêng VN30 có 11 mã giảm hết biên độ và không có cổ phiếu nào tăng tăng giá.

VN-Index kết phiên với mức giảm 3,89% xuống 947,24 điểm, thấp nhất kể từ ngày 6/11/2020. Đây cũng là phiên giảm mạnh nhất của chỉ số trong gần 5 tháng kể từ ngày 13/6. Mức giảm 3,89% cũng đưa chứng khoán Việt Nam trở thành thị trường giảm mạnh nhất Châu Á trong ngày 10/11.

Chứng khoán Việt Nam giảm mạnh nhất Châu Á

Phiên giảm mạnh diễn ra trong bối cảnh làn sóng “call margin” một loạt lãnh đạo doanh nghiệp bất động sản gây áp lực lớn lên thị trường trong khi dòng tiền vào có phần hạn chế. Một số cổ phiếu bất động sản như NVL, PDR thậm chí đã giảm sàn “trắng bên mua” ngay từ đầu phiên và gần như không có thanh khoản dù lượng dư bán lên đến hàng chục triệu đơn vị.

Trong bối cảnh việc huy động vốn từ tín dụng ngân hàng và trái phiếu bị siết chặt, kênh cho vay margin của các CTCK đóng vai trò quan trọng trong việc “cân” nguồn vốn cho nhiều doanh nghiệp bất động sản. Tuy nhiên, diễn biến không thuận lợi của thị trường khiến nhiều cổ phiếu lao dốc mạnh đã đẩy nhiều lãnh đạo doanh nghiệp đang cầm cố/thế chấp cổ phiếu làm tài sản đảm bảo để vay vốn rơi vào tình trạng bị ép bán.

SGI Capital nhận định vòng xoáy sẽ tiếp diễn cho đến khi xuất hiện những phân hoá sau: (1) Trái phiếu của nhóm doanh nghiệp đang kinh doanh có lãi và tình hình tài chính lành mạnh sẽ thu hút được người mua mới khi giá được chiết khấu. (2) Trái phiếu của nhóm doanh nghiệp có tài sản tốt có thể được các trái chủ đồng ý hoán đổi qua sản phẩm bất động sản hoặc đồng ý kỳ trả nợ dài hơn với lãi suất tốt hơn. (3) Trái phiếu của nhóm doanh nghiệp không có khả năng trả nợ sẽ không có khả năng tái cơ cấu dưới bất cứ hình thức nào. Trái chủ sẽ có khả năng thu hồi được rất ít tiền gốc sau một thời gian dài.

“Nếu không có những hỗ trợ kịp thời, trong tháng tới TTCK vẫn tiếp tục chịu nhiều áp lực do dòng tiền hạn chế từ áp lực đáo hạn trái phiếu, call margin và triển vọng tăng trưởng xấu đi” – SGI Capital nhận định.

Cơ hội để tích lũy dài hạn?

Khó khăn trong ngắn hạn là khó tránh khỏi tuy nhiên vẫn có những điểm tích cực về mặt dài hạn sau các hoạt động thanh lọc trên thị trường. Nhịp giảm mạnh thời gian qua đã đưa định giá chứng khoán Việt Nam đã rẻ lại càng rẻ hơn. Theo dữ liệu từ Bloomberg, P/E trailling của VN-Index đã lùi về mức 9,83 lần, tương đương với các đợt khủng hoảng trong quá khứ và thấp thấp hơn rất nhiều so với mức P/E trung bình 5 năm là 15,x.

Định giá thị trường ngày càng rẻ hơn

Theo SGI Capital, thị trường đã đi sâu vào vùng quá bán tương ứng với vùng định giá rẻ lịch sử. Đợt giảm này đã đưa VN-Index đã phản ánh những rủi ro rất lớn về thanh khoản mà khối doanh nghiệp và hệ thống ngân hàng Việt Nam đang phải trải qua. Quỹ đầu tư nhấn mạnh “bản chất của TTCK luôn là biến động mạnh và rất khó dự báo ngắn hạn, nhà đầu tư vượt qua được giai đoạn khủng hoảng hiện nay và bám trụ lại sẽ gặt hái được thành quả lớn khi thị trường và nền kinh tế quay trở lại chu kỳ tăng trưởng” .

Đồng quan điểm, Chứng khoán TPS cho rằng đây là thời điểm hợp lý để tích lũy những cổ phiếu có nội tại tốt, kết quả kinh doanh tích cực và thanh khoản cao. Với dự phóng tăng trưởng EPS của toàn thị trường trên 20%, TPS ước tính mức P/E forward 2022 chỉ tương đương 9,x. So với các quốc gia trong khu vực, TTCK Việt Nam đang hết sức hấp dẫn với P/E forward 2022 ở mức gần như thấp nhất nhưng lại có mức ROE thuộc nhóm cao nhất.

Hà Linh

Nhịp Sống Thị Trường

Không có nhận xét nào:

Đăng nhận xét