Cho tới nay thị trường chứng khoán Việt Nam (TTCKVN) đã hoạt động được 20 năm và dần trở thành một trong những kênh đầu tư được quan tâm nhất mặc dù thị trường bậc cao này luôn có nhiều biến động. Phần lớn mọi người đều cho rằng đầu tư thị trường chứng khoán (TTCK) cần có nhiều tiền và chỉ dành cho những nhà đầu tư chuyên nghiệp, nhưng thực tế không hoàn toàn như vậy.

Đầu tư chứng khoán là gì? Tại sao nên đầu tư vào thị trường chứng khoán?

Như những bài viết trước đã đề cập, chứng khoán là bằng chứng xác nhận sự sở hữu hợp pháp đối với tài sản hoặc phần vốn của công ty hay tổ chức phát hành. Chứng khoán có thể được phân thành: Chứng khoán vốn, chứng khoán nợ, và chứng khoán phái sinh. Tuy nhiên, thị trường chứng khoán phái sinh ở Việt Nam mới chính thức đi vào hoạt động được hơn 2 năm và vẫn còn hạn chế về khối lượng giao dịch, nên công cụ đầu tư trên TTCKVN hiện nay chủ yếu vẫn là cổ phiếu và trái phiếu..

So với các kênh đầu tư trên thị trường, TTCK luôn là một kênh tốt, hiệu quả, đem đến nguồn thu nhập thụ động đáng kể cho các nhà đầu tư (NĐT). Do giao dịch qua sàn nên chứng khoán có thanh khoản cao, thu hồi vốn dễ dàng, rủi ro cũng được giảm thiểu thông qua đầu tư vào các DN tăng trưởng ổn định.

Xem thêm bài viết: Bài toán cân đối giữa thu nhập và chi phí đầu tư

Ngoài ra, trên TTCK cũng có nhiều công cụ giúp kiểm soát rủi ro. Đặc biệt, chỉ cần một số tiền nhỏ cũng có thể đầu tư vào TTCK chứ không như đầu tư vào bất động sản. Hơn nữa, chúng ta không cần phải chờ vài tháng hay vài năm để khoản đầu tư sinh lời như gửi tiết kiệm mà thời gian nắm giữ chứng khoán khá linh hoạt, phụ thuộc vào chiến lược đầu tư của mỗi nhà đầu tư cá nhân.

Thông thường, chứng khoán mang lại hai nguồn thu nhập:

Cổ tức (từ cổ phiếu) được chia cho các cổ đông hoặc Lợi tức (từ trái phiếu).

Lãi vốn: là phần chênh lệch giữa giá mua và giá bán chứng khoán. Ví dụ: Bạn mua cổ phiếu của công ty A với giá 20.000đ/cổ phiếu, sau 3 tháng, giá cổ phiếu tăng lên và bạn bán ra với giá 28.000đ/cổ phiếu, vậy bạn được hưởng chênh lệch là 8.000đ/cổ phiếu.

Tuy nhiên, bạn chỉ thu được khoản thu nhập trên khi lựa chọn đúng mã chứng khoán để đầu tư. Công ty càng lớn, kinh doanh càng phát đạt thì khoản lợi nhuận bạn có thể nhận được càng cao. Ngược lại, nếu công ty kinh doanh thất bạị, bạn không những không được hưởng lợi nhuận mà khả năng bán ra chứng khoán thấp, không lấy lại được khoản vốn đã bỏ ra. Vì vậy bạn cần hết sức cẩn thận trong việc lựa chọn công ty để đầu tư.

Thiết lập các bước đầu tư chứng khoán hiệu quả:

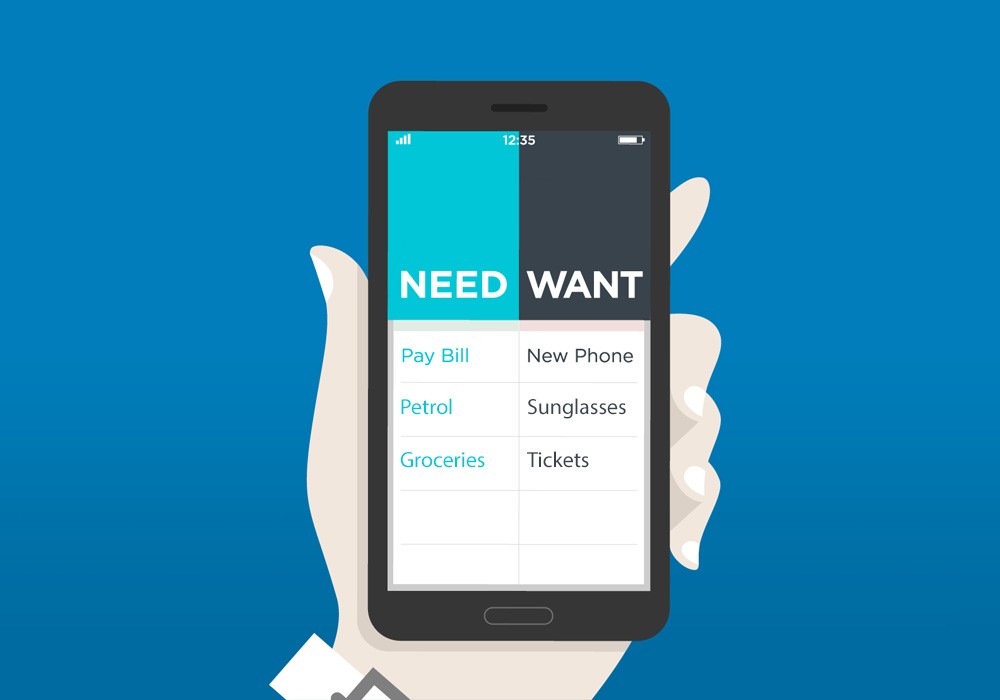

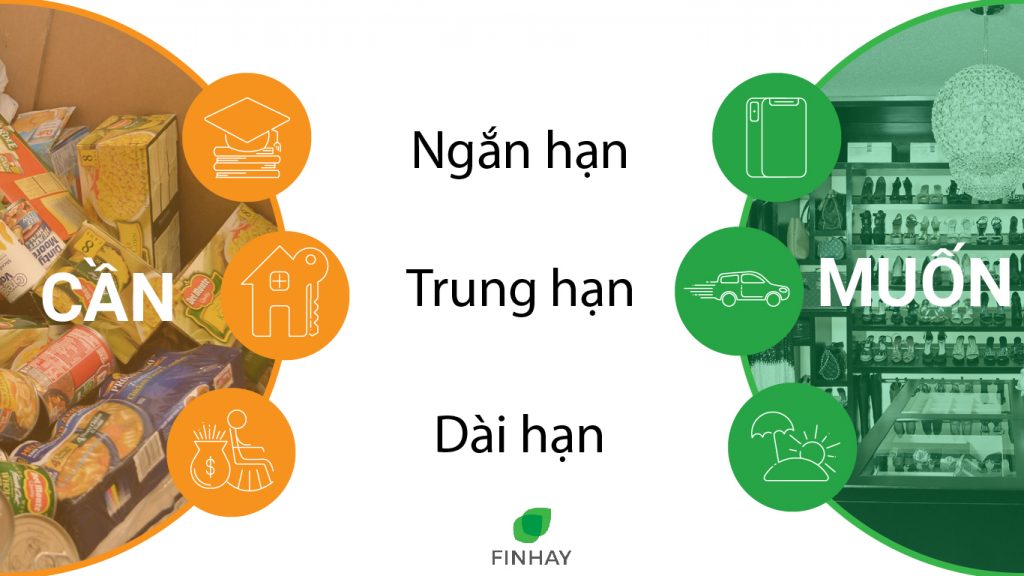

Bước 1: Đặt mục tiêu

Đặt câu hỏi động cơ nào khiến bạn muốn đầu tư vào chứng khoán. Bạn muốn kiếm một khoản tiền trong tương lai gần để mua nhà, mua xe? Hay bạn đang xây dựng một ngân quỹ cho kế hoạch nghỉ hưu?

Cố gắng xác định số tiền cụ thể bạn cần cho mục tiêu của mình. Ví dụ, để mua nhà, bạn cần số tiền khoáng 2- 3 tỷ trong tương lai gần, nhưng đối với kế hoạch nghỉ hưu thì bạn sẽ cần số tiền lớn hơn nhưng trong tương lai xa. Đặt ra mục tiêu đầu tư sẽ giúp bạn xác định mức độ ưu tiên cũng như thời gian đầu tư cụ thể.

Bước 2: Xác định khung thời gian

Từ mục tiêu đầu tư, bạn sẽ xác định được thời gian cần duy trì các khoản đầu tư đó. Thời gian đầu tư càng lâu thì xác suất lợi nhuận dương càng lớn.

Nếu mục tiêu của bạn là có tiền mua nhà trong hai năm tới thì khung thời gian đầu tư tương đối ngắn. Nếu bạn đầu tư để có tiền nghỉ hưu sau 30 năm nữa thì khung thời gian đầu tư dài hơn nhiều.

Bước 3: Đánh giá mức độ chấp nhận rủi ro của bạn

Tất cả các khoản đầu tư đều có rủi ro. Mức độ chấp nhận rủi ro là giới hạn rủi ro mà bạn sẵn sàng chịu hay nói cách khác là bạn sẵn sàng chịu mất bao nhiêu tiền nếu có điều không may xảy ra? Thường thì khả năng chấp nhận rủi ro càng lớn thì mức lợi nhuận kỳ vọng càng cao, nhưng song song đó là nguy cơ tổn thất lớn hơn. Một trong những nguyên tắc đầu tiên trong đầu tư là tránh tổn thất nếu được. Đừng chấp nhận rủi ro đầu tư khi việc đó là không cần thiết.

Bước 4: Xác định chiến thuật, xu hướng đầu tư chứng khoán

Thị trường chứng khoán luôn hoạt động theo những xu hướng nhất định, và nếu biết nắm bắt những xu hướng này, bạn sẽ trở thành một nhà đầu tư thành công.

Xu hướng đầu tư dài hạn:

Mang tính chiến lược lâu dài, có thể kéo dài từ 5 năm đến 20 năm, thậm chí là cả đời. Nhà đầu tư sẽ được hưởng lợi nhuận từ việc kinh doanh sinh lời từ công ty đầu tư chứ không phải lợi nhuận từ ăn chênh lệch giá như đầu tư ngắn hạn. Hầu hết những nhà đầu tư dài hạn là những cổ đông có vai trò trong công ty hoặc chính là người thành lập công ty.

Lưu ý khi đầu tư trên thị trường chứng khoán

Thị trường chứng khoán luôn có nhiều biến động và có những tác động tiêu cực nhất định. Thứ nhất, TTCK hoạt động trên cơ sở thông tin hoàn hảo. Song ở các thị trường mới nổi, thông tin được truyền tải tới các NĐT không đầy đủ và không giống nhau. Vì thế, giá chứng khoán không phản ánh giá trị kinh tế cơ bản của công ty. Một số tiêu cực khác của TTCK như hiện tượng đầu cơ, hiện tượng xung đột quyền lợi làm thiệt hại cho quyền lợi của các cổ đông thiểu số, việc mua bán nội gián, thao túng thị trường luôn diễn ra và cũng làm tác động tiêu cực tới tâm lý nhà đầu tư.

Ngoài ra, cần xác định rõ khả năng tài chính của mình dành cho việc đầu tư chứng khoán và phân bổ danh mục đầu tư một cách hợp lý nhất. Nhà đầu tư cần cân nhắc đến đa dạng hóa danh mục đầu tư, hay nói cách khác là dàn trải số tiền của mình cho các khoản đầu tư khác nhau. Đầu tư toàn bộ tiền vào một mã chứng khoán có thể giúp bạn thu lời lớn nếu giá chứng khoán tăng nhưng điều đó cũng khiến bạn chịu rủi ro lớn hơn. Đầu tư càng dàn trải thì rủi ro càng thấp. Các nhà đầu tư cần thận trọng để có thể đưa ra được những quyết định đúng đắn nhất.

Tóm lại, bất kỳ ai cũng có thể đầu tư vào thị trường chứng khoán nhưng để trở thành nhà đầu tư giỏi thì không hề đơn giản. Thị trường tài chính bậc cao này luôn biến động không ngừng và để đầu tư thành công, bạn cần trau dồi kiến thức và các kỹ năng về phân tích kinh tế vĩ mô, phân tích thị trường, biết đọc báo cáo tài chính cũng như cần có một chút may mắn nữa.